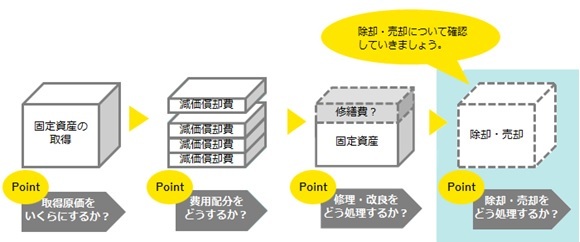

会計処理-有形固定資産の処理⑦除却と売却 [会計処理-固定資産関係]

除却に係る会計処理

【留意点】

有形固定資産の除却とは、有形固定資産の事業用の使用を中止し、帳簿から除く処理をいいます。

(1) 除却に係る会計上の処理

耐用年数が到来し、償却済の有形固定資産は、除却されるまで残存価額又は備忘価額で記載されることになります(企業会計原則第三・五D)。また、耐用年数が到来しておらず償却中のケースにおいても、有形固定資産の使用を中止した時点で除却処理が行われます。もともと耐用年数は、企業がその利用期間にわたって減価償却により費用配分する期間であるため、その途中における除却損は減価償却費の修正、すなわち会計上の見積りの修正としての性格を持つものと考えられます。除却損は減損や耐用年数短縮を考慮した上で発生することもあります。

それでは、除却に係る会計処理を見ていきましょう。

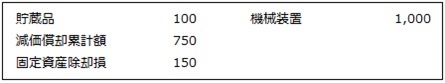

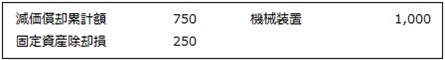

<前提条件>

機械装置の取得原価:1,000

減価償却累計額:750

スクラップ価値:100

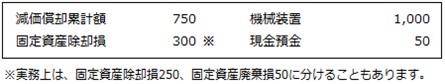

(除却に係る仕訳①)償却中の機械装置を貯蔵品に振り替えられるケース

(除却に係る仕訳②)スクラップ価値がゼロのケース(簿価を除却損に計上)

(除却に係る仕訳③)処分費用が50発生するケース

(2) 総合償却と除却損の関係

総合償却とは、複数の資産を1つのグループとして減価償却を行う方法であり、個々の資産の未償却残高は明らかになっていません。そのため、総合償却に適用されている平均耐用年数が到来していない場合に一部の資産を除却しても、取得原価と同額の減価償却累計額が取り崩されることとなります。

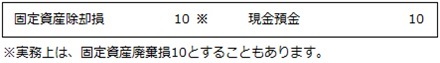

(除却に係る仕訳④)総合償却の対象資産の一部を除却するケース

除却される機械装置の取得原価:300

![]()

処分費用が10発生したケース

(3) 除却に係る税務上の処理

会計上は帳簿から固定資産を除いた段階で固定資産除却損を計上しますが、税務上は固定資産を実際に廃棄するまでは除却損を損金に算入できません。したがって、実務上は廃棄を証明する資料、例えば産業廃棄物管理票(マニフェスト)などを適切に保存・管理する必要があります。ただし、税務上「有姿除却」という考え方があり、一定の要件を満たせば除却時に損金算入することが可能となります。

(4) 税務上の有姿除却

前述のように、税務上は、固定資産を帳簿から除いただけでは損金算入できないこととされています。ただし、以下のような場合には、実際に廃棄等をしていなくても(有姿=姿を残したままで)、帳簿価額から処分見込額を控除した金額を損金に算入できるものとされています。これを有姿除却といいます。

①その使用を廃止し、今後通常の方法により事業の用に供する可能性がないと認められる固定資産

②特定の製品の生産のために専用されていた金型等で、当該製品の生産を中止したことにより将来使用される可能性のほとんどないことがその後の状況等からみて明らかなもの

①については、今後の再使用がないという客観性を確保するため、使用の中止に至った経緯からその固定資産の内容や現況、転用を含めた再使用の可能性について検討した資料を残しておく必要があります。

②については、生産が中止となった製品に使用されていた専用金型等に適用されますが、一般的に金型の耐用年数は2年程度と短く、また現在取得する金型等の固定資産については、備忘価額を1円まで償却できる点に鑑みれば、生産開始早々に中止とならない限り、金型に関する有姿除却の検討は重要性が少ないと考えられます。

売却に係る会計処理

【留意点】

有形固定資産の売却時には、売却価額と帳簿価額の差額を特別損益に計上します。有形固定資産の売却については、関係会社間の固定資産の売買や、グループ法人税制の適用による譲渡損益の繰延等が論点となります。

(1) 固定資産売却に係る会計上の処理

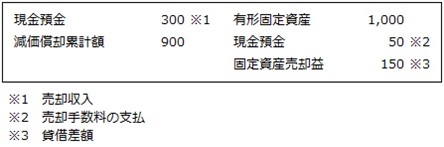

有形固定資産を売却した場合、売却時点の帳簿価額と売却価額との差額を固定資産売却損益として処理します。固定資産売却損益は、臨時損益として特別損益に表示することとされています(財規95条の2、財規95条の3)。また、売却に際して手数料等の付随費用が生じた場合には、売却損益に加減します。以下の仕訳例で確認しましょう。

<前提条件>

有形固定資産の取得原価:1,000

減価償却累計額:900

売却収入:300

売却手数料:50

(売却に係る仕訳)

(2) 関係会社間の固定資産の売買取引

土地などの有形固定資産については、時価と著しく乖離した帳簿価額が計上されているケースがあります。例えば、親会社が数十年前に1,000で取得した土地が、現在では5,000の時価があるとします。この土地は4,000の含み益があるため、関連会社に売却してすぐに買い戻す等の取引を行うことにより、いつでも個別財務諸表上の含み益を実現できるという性質をもっています。連結財務諸表においては、連結グループ会社間の取引に関する利益は未実現利益として消去されるため、このような影響はありませんが、個別財務諸表上の利益は操作できることになります。

この点に関して、監査委員会報告第27号「関係会社間の取引に係る土地・設備等の売却益の計上についての監査上の取扱い」では、関係会社間の固定資産の売買取引において会計上の利益が実現したかどうかの判定として、まずは譲渡価額の客観的妥当性の有無、すなわち不当に高いもしくは低い価額で売買が行われていないかどうかを判断します。譲渡価額に客観的妥当性がある場合には、仮装取引か真実な取引かを判定するために、以下の観点から総合的に判断することとしています。

①合理的な経営計画の一環として取引がなされていること

②買戻し条件付売買又は再売買予約付売買でないこと

③資産譲渡取引に関する法律的要件を備えていること

④譲受会社において、その資産の取得に合理性があり、かつ、その資産の運用につき、主体性があると認められること

⑤引渡しがなされていること、または、所有権移転の登記がなされていること

⑥代金回収条件が明確かつ妥当であり、回収可能な債権であること

⑦売主が譲渡資産を引続き使用しているときは、それに合理性が認められること

上記の観点から利益が実現していないと判断される場合には、固定資産売却益の計上は認められないことになります。

(3) グループ法人税制における譲渡損益の繰り延べ

税務上、100%グループ内の国内法人間の資産(後述の「譲渡損益調整資産」に限ります。)の譲渡損益は、譲渡法人側においていったん繰り延べられ、譲受法人側で譲渡・償却・除却等の事由が生じた際に、譲渡法人側において税務上の損益として認識されます。

この取扱いは、平成14年度から導入された連結納税制度において採用されていたものであり、連結納税制度を採用していた企業にのみ認められるものでしたが、平成22年度税制改正においてグループ法人税制が導入されたことによって適用範囲が拡大され、連結納税制度の適用の有無に限らず、100%グループ内の国内法人間における資産の移転について適用されています。

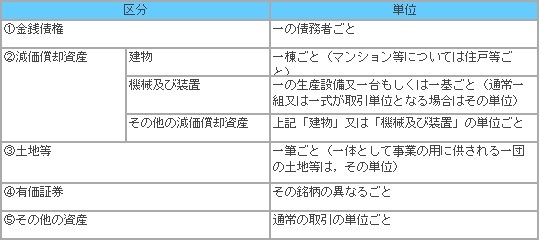

譲渡損益繰り延べの対象となる譲渡損益調整資産とは、下表の区分ごとの資産で、譲渡直前の帳簿価額が1,000万円以上のものを指します。

(譲渡損益調整資産)

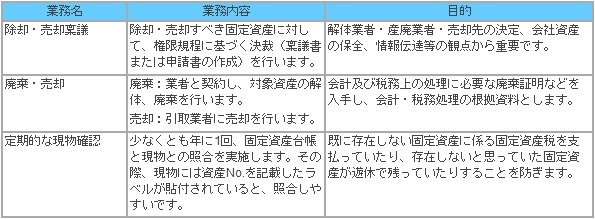

(4) 固定資産の除売却管理

固定資産の除売却処理の前提として、企業に固定資産の除売却業務に係る内部統制が管理・整備されていることも実務上重要なポイントになります。例えば以下のような業務が考えられます。

会計処理-有形固定資産の処理⑧土地再評価差額金 [会計処理-固定資産関係]

土地再評価差額金は、時限立法によって定められたものであって、今後新たに計上することはできません。また、土地再評価差額金は税効果会計の対象となりますが、「再評価に係る繰延税金資産・負債」として他の繰延税金資産・負債とは区別する必要があります。

土地再評価差額金の概要

土地再評価差額金は、金融の円滑に資すること等を目的として制定された「土地の再評価に関する法律」(以下、土地再評価法といいます)に基づき、大会社等の一定の会社が、事業用土地について時価による評価を行い、当該事業用土地の帳簿価額を改定することにより計上されたものをいいます。

土地再評価差額金は、繰延税金資産・負債の額を控除して算定され、貸借対照表上の「その他の包括利益累計額」(連結貸借対照表)又は「評価・換算差額等」(個別貸借対照表)に区分して表示します。

なお、土地再評価法に基づく再評価は、時限立法であるため、新たに土地の再評価を行うことはできません。

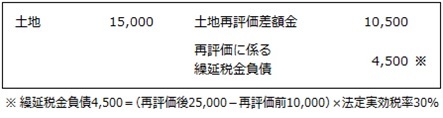

土地再評価差額金に係る税効果

会計上、土地の再評価を行ったとしても、税務上の帳簿価額は変動しないため、会計上と税務上の帳簿価額の差額(一時差異)について税効果を認識する必要があります。その場合、他の一時差異と何ら変わりはなく、繰延税金資産については回収可能性に応じて計上し、繰延税金負債については全額を計上することになります。ただし、表示上は「再評価に係る繰延税金資産」又は「再評価に係る繰延税金負債」の勘定科目を用いて、他の繰延税金資産・負債と区別する必要があります。

土地の再評価前簿価10,000、再評価後簿価25,000のケース(法定実効税率30%)

土地の再評価は一度だけしか行えないものであるため、新たに土地再評価差額金を計上したり、直近の時価に洗い替えをしたりすることはできません。従って、土地評価差額金が増減する場面は以下の場合に限られ、極めて限定的であるといえます。

土地を売却等により処分した場合

土地の減損処理を行う場合

再評価に係る繰延税金資産に対して、回収可能性の変化があった場合

税制改正により法定実効税率が変更となった場合

土地再評価法では、再評価を行った事業用土地を売却等により処分した場合及び当該事業用土地について予測することができない減損が生じたことにより帳簿価額を減額した場合に、土地再評価差額金の全部又は一部を取り崩さなければならないとされており、また、これら以外の事象を原因として取り崩すことはできないこととされています(土地再評価法第8条)。

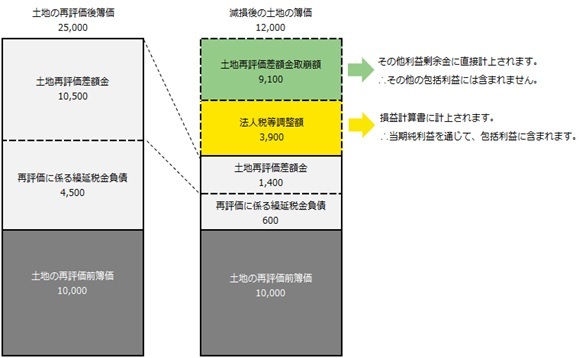

土地の再評価前簿価10,000、再評価後簿価25,000のケース(法定実効税率30%)

(追加条件)当期末に土地の回収可能価額が12,000となり、25,000から50%超下落し回復可能性はないと判断したため、減損処理を行ったケース

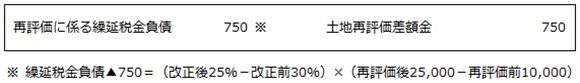

法定実効税率の変更等

再評価に係る繰延税金負債の金額又は再評価に係る繰延税金資産の金額に異動が生ずる場合には、再評価差額金を計上し直すものとされているため(土地再評価法第7条第3項)、税率変更に伴う再評価に係る繰延税金の増減額は再評価差額金に加減しなければなりません。

土地の再評価前簿価10,000、再評価後簿価25,000のケース(法定実効税率30%)

(追加条件)当期末に法定実効税率が30%から25%に改正されたケース

なお、繰延税金資産の回収可能性の見積りに変化が生じ、回収可能額が減少した場合には、再評価に係る繰延税金資産を減少させ、借方の土地再評価差額金を増加させる必要があります。

包括利益との関係

土地再評価差額金は、再評価後の金額が土地の取得原価とされることから、売却損益及び減損損失等に相当する金額が当期純損益に計上されない取扱いとなっているため、その取崩額は組替調整額に該当せず、株主資本等変動計算書において利益剰余金への振替として表示されます(包括利益の表示に関する会計基準第31項)。すなわち、土地再評価差額金取崩額は、当期の損益計算書を経由することなく直接その他利益剰余金に計上され、同額の土地再評価差額金が減少することから純資産が変動せず、その他の包括利益とはならないことになります((3)土地再評価差額金の取崩しの図表をご参照ください)。

ただし、再評価に係る繰延税金資産に対して回収可能性の変化があった場合や、税制改正により法定実効税率が変更となった場合には、再評価に係る繰延税金資産・負債が変動し、同額の土地再評価差額金が増減することで純資産の変動が生ずるため、その他の包括利益として認識する必要があります((4)法定実効税率の変更等をご参照ください)。

連結財務諸表上の取扱い

連結財務諸表においては、基本的に支配獲得時において子会社が計上していた土地再評価差額金は投資勘定と相殺消去されるため、連結財務諸表の純資産の部に計上される土地再評価差額金は、親会社が計上した土地再評価差額金のほか、支配獲得後に連結子会社が計上した土地再評価差額金のうち親会社持分相当額(持分法適用関連会社については部分時価評価法)により構成されることとなります。

また、土地再評価差額金を計上している土地について連結会社間で売買された場合、土地売却損益については内部取引として消去対象となります。一方で、土地再評価差額金取崩額については連結上、実現したものと見なして消去対象とはなりません。従って、土地再評価差額金取崩額は消去されることなく、連結株主資本等変動計算書にそのまま表示されることになります。

分配可能額との関係

土地再評価差額金が貸方残高となっている場合は分配可能利益に含まれませんが、借方残高となっている場合には配当制限が課せられるため、その金額だけ分配可能利益が減少することになります。

会計処理-有形固定資産の処理⑨固定資産の圧縮記帳 [会計処理-固定資産関係]

圧縮記帳の概要

【留意点】

圧縮記帳は、税務上の課税の繰り延べを行うための会計処理であり、その年度の税負担を軽減する効果をもつ方法です。単なる課税の繰り延べに過ぎず、免税制度ではない点に注意しましょう。

圧縮記帳の概要

圧縮記帳とは、税法上の規定であり、有形固定資産の取得に際して収益(補助金等)が発生した場合、その取得価額を減額(圧縮)することにより圧縮損を計上し、収益金額と圧縮損とを相殺してその年度の税負担を軽減する効果をもたせるものです。

例えば特定の有形固定資産を購入するために国に補助金を申請したが、同時に計上された補助金受贈益には税金がかかるため、十分な投資ができず、補助金の効果が薄れてしまうことが考えられます。このような場合に圧縮記帳を認めることによって、補助金受贈益について課税される税金を将来に繰り延べることができ、補助金の効果を十分に受けられるように配慮しているのです。

つまり、圧縮損が計上された初年度は税負担が少なくなりますが、その分有形固定資産が減額され、減価償却費が少なくなることから、その後の各年度の税負担は増加することになります。

圧縮記帳の例示

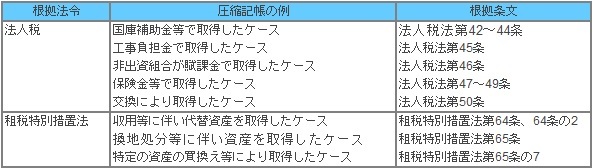

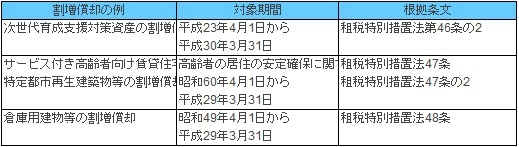

税務上、圧縮記帳には法人税法で規定するものと租税特別措置法で規定するものとがあり、例えば以下のようなものがあります。根拠条文を付しておきます。

圧縮記帳の経理方法(土地のケース)

圧縮記帳には、直接減額方式(損金経理により帳簿価額を直接減額する方法)と、積立金方式(確定決算または決算確定の日までに剰余金の処分により圧縮積立金を積み立てる方法)とがあります。会計上は、取得原価主義(資産を評価するに際し、取得した時点で支払った対価をもとに評価する会計)の観点からは、積立金方式による会計処理が望ましいと考えられますが、企業会計原則注解(注24)では国庫補助金、工事負担金等について、監査第一委員会報告第43号「圧縮記帳に関する監査上の取扱い」では交換、収用等について、それぞれ直接減額方式によることができる旨が規定されています。ただし、圧縮記帳を適用できるのは、固定資産の圧縮記帳に関する税法の規定を適用して行う会計処理であることが前提とされています。また、交換・収用等については譲渡資産と同一種類・同一用途の固定資産を取得することが前提とされています。

積立金方式によった場合、対象資産の会計上の帳簿価額と税務上の帳簿価額に差異が生じる(税務上の帳簿価額を圧縮する分、税務上の帳簿価額が会計上より少ない)ため、将来加算一時差異が生じ、繰延税金負債が生じることになります。

それでは、以下設例にて確認します。

前提条件

土地取得:10,000

国庫補助金の給付(取得と同時):5,000

税務上の圧縮限度額:5,000

10年後上記の土地をすべて売却:12,000

法定実効税率:30%

直接減額方式による仕訳

<取得年度(X1期末)>

① 土地取得・国庫補助金受入

土地 10,000 現金預金 10,000

現金預金 5,000 国庫補助金受贈益 5,000

② 土地圧縮損の計上

土地圧縮損 5,000 土地 5,000

* X1期末の税金負担:(国庫補助金受贈益5,000-土地圧縮損5,000)×30%=0

* 圧縮記帳によらない場合のX1期末の税金負担:国庫補助金受贈益5,000×30%=1,500

<売却年度(X11期末)>

現金預金 12,000 土地 5,000

土地売却益 7,000

法人税等(PL) 2,100 未払法人税等 2,100※

※2,100=土地売却益7,000×30%

* X11期末の税金負担:土地売却益7,000×30%=2,100

* 圧縮記帳によらない場合のX11期末の税金負担:土地売却益(12,000-10,000)×30%=600

したがって、通年の税金負担は圧縮記帳をするしないにかかわらず2,100(1,500+600)になります。圧縮記帳を行った場合には、取得時(X1期末)の1,500の税金負担が売却時(X11期末)まで繰り延べられることになります。

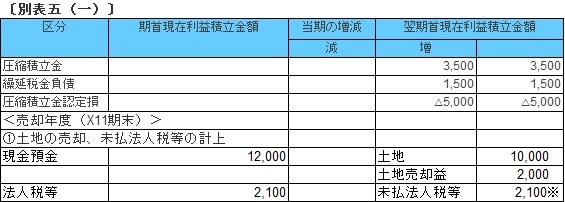

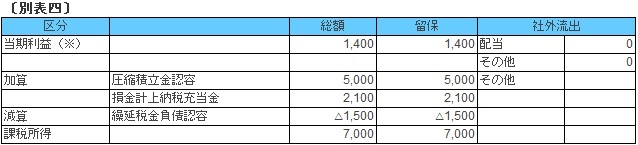

積立金方式による仕訳

<取得年度(X1期末)>

①土地取得・国庫補助金受入

土地 10,000 現金預金 10,000

現金預金 5,000 国庫補助金受贈益 5,000

②税効果の認識、剰余金処分(圧縮積立金の積み立て)

法人税等調整額 1,500 繰延税金負債 1,500※

繰越利益剰余金 3,500 圧縮積立金 3,500

※1,500=5,000×30%

(※)当期利益=国庫補助金受贈益5,000-法人税等調整額1,500=3,500

国庫補助金受贈益5,000がありますが、税務上の圧縮積立金認定損5,000があり、課税所得はゼロとなります。積立金方式の場合も直接減額方式と同様に、取得時の国庫補助金の受入に対する税金負担はありません。

※課税所得7,000×30%=2,100

土地売却益は2,000しか発生していませんが、税務上の圧縮積立金認容5,000があるため、課税所得は7,000となります。

②土地の売却に伴う繰延税金負債および圧縮積立金の取崩し

繰延税金負債 1,500 法人税等調整額 1,500※

圧縮積立金 3,500 繰越利益剰余金 3,500

※1,500=5,000×30%

(※)当期利益=土地売却益2,000+法人税等調整額1,500-法人税等2,100=1,400

直接減額方式の課税所得(土地売却益)7,000と、積立金方式の課税所得7,000とが一致することがわかります。したがって、積立金方式の場合も直接減額方式と同様に、売却時に2,100(7,000×30%)を税金として負担することになります。すなわち、取得時(X1期末)の税金負担1,500が売却時(X11期末)まで繰り延べられることになります。

圧縮記帳の経理方法(減価償却資産のケース)

減価償却資産の圧縮記帳が積立金方式で処理された場合には、減価償却費の計上を通じて繰延税金負債と圧縮積立金が取り崩されることになります。すなわち、会計上、毎年減価償却を行うことにより、税務上の簿価との差異が縮んでいくため、繰延税金負債と圧縮積立金を取崩すことになります。

それでは、以下設例にて確認します。

前提条件

機械装置取得(X1期末):10,000

国庫補助金の給付(取得と同時):5,000

税務上の圧縮限度額:5,000

減価償却方法:定額法

耐用年数:5年(償却率:0.200、備忘価額もないものとします)

法定実効税率:30%

積立金方式による仕訳

①(X1期末)機械装置取得・国庫補助金受入

機械装置 10,000 現金預金 10,000

現金預金 5,000 国庫補助金受贈益 5,000

②(X1期末)税効果の認識、剰余金処分(圧縮積立金の積み立て)

法人税等調整額 1,500 繰延税金負債 1,500※

繰越利益剰余金 3,500 圧縮積立金 3,500

※1,500=圧縮限度額5,000×法定実効税率30%

③(X2~X6期末)毎年の減価償却費計上と圧縮積立金の取崩し、繰延税金負債の取崩し

減価償却費 2,000 機械装置 2,000※1

圧縮積立金 700 繰越利益剰余金 700※2

繰延税金負債 300 法人税等調整額 300※3

※1 10,000×0.200=2,000

※2 3,500×0.200=700

※3 1,500×0.200=300

積立金方式の場合、取得当初の機械装置の簿価は会計上10,000ですが、税務上は5,000になります。簿価の差額5,000は将来加算一時差異となるため、繰延税金負債が生じますが、毎年の減価償却の実施により、この一時差異が小さくなっていくため、圧縮積立金および繰延税金負債を取崩すことになります。下表を見ると、減価償却計算によって、年々会計上と税務上の簿価の差異が解消されていくことがわかります。

(会計上と税務上の簿価の推移、圧縮積立金と繰延税金負債の推移)

特別償却・割増償却・増加償却

【留意点】

特別償却は、会計上費用計上することが認められておらず、積立金方式により会計処理することになります。一方、割増償却および増加償却については、会計上も正規の減価償却に含むことができるものとされています。

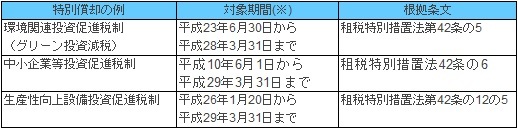

(1) 特別償却

特別償却は租税特別措置法により政策的に規定された時限立法であり、正規の減価償却のほか、特別償却限度額の範囲内で損金算入の上乗せを認める制度です。会計上は特別償却について費用計上することは認められず、積立金方式により会計処理されることとなります。この場合、圧縮記帳と同様、将来加算一時差異が生じるため、会計上は繰延税金負債の計上が必要になります。

特別償却の適用例を下表に挙げていますが、一般的に取得価額の30%相当額が特別償却限度額とされることが多いといえます。特別償却の適用の際には税額控除と選択できるケースが多いことにも留意します。また、租税特別措置法は毎年のように改正されているため、対象期間も更新されています。必要に応じて適宜ご確認ください。

(租税特別措置法で規定されている特別償却の例)

※対象期間は例示であり、毎年更新されています。

(2) 割増償却

割増償却も特別償却と同様に、租税特別措置法により政策的に規定された時限立法であり、正規の減価償却のほか、普通償却限度額に対して一定の割増を認める制度です。割増償却については、特別償却とは異なり、会計上、正規の減価償却費として処理することが不合理でない限り、妥当なものとして取り扱うことができるとされています(減価償却に関する当面の監査上の取扱い第28項、第29項)。

(租税特別措置法で規定されている割増償却の例)

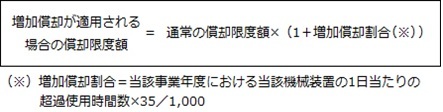

(3) 増加償却

増加償却は法人税法施行令第60条により規定される通常の使用時間を超えて使用される機械及び装置の償却限度額の特例であり、通常の償却限度額について増加償却割合分の損金算入の上乗せを認める制度です。増加償却についても、会計上、企業の状況に照らし、耐用年数または残存価額に不合理と認められる事情のない限り、妥当なものとして取り扱うことができるとされています(減価償却に関する当面の監査上の取扱い第24項)。

会計処理-有形固定資産の処理⑩不動産の流動化 [会計処理-固定資産関係]

不動産の流動化とは、流動性の低い不動産を流動性の高い証券等に置き変えるプロセスをいいます。不動産の流動化にあたっては、その取引が売却取引と金融取引のいずれに該当するかの判断がポイントとなります。

不動産の流動化の概要

不動産については通常は現物について売買され、現物に係る所有権を保有するのが一般的ですが、近年の不動産流動化制度の整備により、有価証券として保有することがあります。これが不動産の流動化と呼ばれるものです。不動産の流動化とは、一般的には不動産を有する譲渡人が、特定の資産保有を目的とする特別目的会社(SPC:Special Purpose Companyの略)を設立して、そこに不動産を移転し、その資産が生み出す将来のキャッシュ・フローを元手に資金調達を行う手法のことをいいます。一般的には不動産の所有者が賃貸借契約により賃貸収入を得ますが、不動産を流動化すると、不動産がオフバランスとなり、賃貸収入の代わりに利息収入を得ることになります。

不動産の流動化の目的は主に企業の信用力がない場合でも、不動産そのものの使用価値に着目して資金調達ができるメリットがあり、また元の所有者にとって資産がオフバランスとなることから、財務体質が健全化するというメリットがあります。

このような不動産の流動化に係る会計処理を取りまとめたものとして、会計制度委員会報告第15号「特別目的会社を活用した不動産の流動化に係る譲渡人の会計処理に関する実務指針」が公表されています。この実務指針では、主に不動産の流動化による売却処理を行うための根拠としてのリスクの移転に係る判断等について、明確化するための説明がなされています。

不動産の流動性の会計処理

① リスク・経済価値アプローチによる判定

不動産が特別目的会社に適正な価額で譲渡されており、かつ、当該不動産に係るリスクと経済価値のほとんど全てが、譲受人である特別目的会社を通じて他の者に移転している場合に、譲渡人は不動産の譲渡取引を売却取引として会計処理することが認められています(リスク・経済価値アプローチ)。

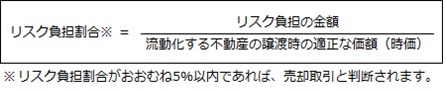

② 具体的な判断基準

リスクと経済価値の移転についての判断に当たっては、リスク負担を流動化する不動産がその価値の全てを失った場合に生ずる損失であるとして、以下の算式で示したリスク負担割合によって判定し、流動化する不動産の譲渡時の適正な価額(時価)に対するリスク負担の割合がおおむね5%の範囲内であれば、リスクと経済価値のほとんど全てが他の者に移転しているものとして取り扱い、その場合売却処理を行うことになります。一方、リスク負担の割合が5%を超える場合には、金融取引として処理することになります。

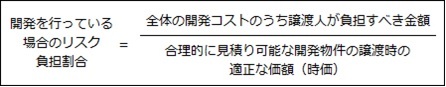

③ 具体的な判断基準(開発を行っているケース)

譲渡人が譲渡不動産について開発を行い開発コストも負担する場合で、譲渡物件が開発物件に一体として包含されているようなケースでは、全体の開発コストのうち、譲渡人が負担すべき金額をリスク負担の金額と考え、リスク負担割合の算定は以下の算式によって行うこととなります。

なお、合理的に見積り可能な開発物件の譲渡時の適正な価額については、例えば、経済情勢を反映した適切な開発計画における販売時価に基づいて合理的に算定された時価によることが考えられます。

不動産の流動性のスキーム・仕訳例

不動産の流動化の取引をイメージするために、代表的なスキームと仕訳例をもって説明いたします。

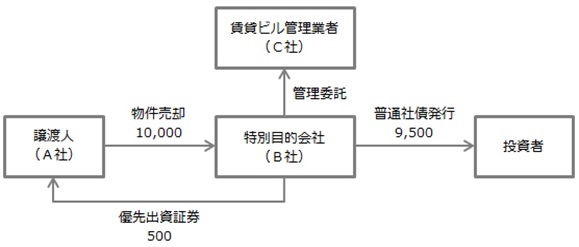

スキーム

前提条件

①A社(譲渡人)が所有する簿価6,000の賃貸用不動産(物件)を特別目的会社であるB社に10,000(時価)で売却します。

②B社は、物件購入資金の調達を目的として、普通社債9,500と優先出資証券(持分)500を発行します。

③A社は、B社の発行した優先出資証券500を購入します。

④B社は、物件の管理をC社に委託します。

⑤以後、B社は毎年物件の賃貸収入として1,000を収入し、賃貸原価400(管理手数料100を含む。)が発生します。

⑥B社は毎年社債利息として380、優先出資の配当金として220を支払います。

⑦A社B社間には買戻し特約等の契約はありません。

A社のリスク負担割合

リスク負担割合 =リスク負担の金額÷流動化する不動産の譲渡時の適正な価額(時価)

=500(※) ÷ 10,000=5%

(※) A社が優先出資証券分500を保有していることによるリスク負担

A社の仕訳

① 譲渡時の仕訳

現金預金 10,000 土地建物 6,000

固定資産売却益 4,000※1

有価証券 ※2 500 現金預金 500

※1 リスク負担割合が5%以内であり、売却取引として処理

※2 出資金とすることも考えられます。

② 毎期の仕訳(配当金の受取り)

現金預金 220 受取配当金 220

上記の設例ではA社のリスク負担割合が5%であるため、売却処理を行いましたが、A社が購入した優先出資証券が3,000、投資家向けに発行された普通社債が7,000であった場合には、リスク負担割合が30%(5%超)となるため売却処理は認められず、金融取引として処理することになります。この場合のA社の会計処理を示せば以下のとおりです。なお、支払利息は280とします。

A社の仕訳

① 譲渡時の仕訳

現金預金 10,000 借入金 ※1 10,000

借入金 ※1 3,000 現金預金 3,000

※1 預り金とすることも考えられます。

② 毎期の仕訳(賃貸収入・原価、利息の支払い)

現金預金 600 賃貸収入 1,000

賃貸原価 400

支払利息 280 現金預金 280

会計処理-有形固定資産の処理⑪業種別の固定資産処理 [会計処理-固定資産関係]

(業種別の固定資産とその会計処理の特徴)

(1) 鉄鋼業

鉄鋼業などの装置産業では、一般的に大規模な製造活動を行うために金額的に重要な固定資産を保有しています。その生産過程において高炉や電炉をはじめとする複数の工程を必要としており、固定資産の金額的重要性が相対的に高い業種であるといえます。

そのような大規模な固定資産については、年に1回または複数回、製造ラインを休止して定期的な修繕や補修が行われているのが特徴です。その場合には、(特別)修繕引当金が計上されるケースが多いのも特徴です。したがって、大規模修繕に要する見積計算が適切に行われることが重要となります。

また、鉄鋼業においては機械装置である鉄鋼圧延用ロールについて、固定資産ではなく貯蔵品として会計処理されている慣行があります。鉄鋼圧延用ロールとは、鋼板を圧延加工するための機械であり、鋳造・鍛造に用いられることから消耗度が激しく、耐用年数ではなく減耗率などによって費用化している実務があります。税務上は耐用年数が1年以上の鉄鋼圧延用ロールは固定資産に計上すべきとされていますが、一方で耐用年数が1年以上であるかあるいは1年未満であるかについては、企業が自らこれを判定し、その判定の基礎を明らかにすることとしているため、会社として適切な管理資料を保存していくことが必要となります。

(2) 石油業

石油業については、装置産業である鉄鋼業と同様に、固定資産の金額的重要性が相対的に高い業種であるといえます。そのため原油タンクやボイラー、冷却塔等の定期修繕に応じて特別修繕引当金が計上されるケースが多いのが特徴となります。

一方で、石油製品販売会社については固定資産のほとんどが販売店舗であるサービス・ステーション(以下SSといいます)であり、SSについては個々の店舗単位が減損のグルーピングの対象となることが多いため注意が必要です。また、資産除去債務については、網羅性を把握することが非常に困難であり、かつSS施設の所有形態、所有するSS数やその規模によっては金額的にも多額になる可能性があることに注意が必要です。撤退中のSSに関する土壌調査結果のフォロー体制や、除去単価に過去実績等を使用している場合には、それを見直すべき事象の状況についても適切に把握することが必要となります。

(3) 鉄道業

鉄道業では、その事業の特性から、個々の資産が密接に連携しており、かつ投資額が巨額になる傾向にあります。鉄道業の特有の減価償却方法として、取替法が採用していることが挙げられます。取替法の対象となる資産はレール、枕木等、種類および品質を同じくする多量の資産からなる固定資産で、使用に耐えなくなった部分が毎年ほぼ同数量ずつ取り替えられるものです。取替資産の一部を新しい資産と取り替えた場合には、新しく取得した資産の取得原価は収益的支出として修繕費に計上されます。そのため、貸借対照表には旧資産の取得原価がそのまま計上し続けられることになります。計上されている取替資産については、税法に従って取得原価の50%に達するまで減価償却が行われていることも特徴的です。

また、路線の立体化、地下化などの公共性の高い工事については、地方公共団体などから多額の工事負担金等が交付されます。工事負担金等の会計処理方法については重要な会計方針としての開示が求められ、さらに圧縮記帳を行うにあたって直接減額法を採用した場合は工事負担金等の金額を注記することについても注意が必要です。

(4) 海運業

海運業では資産のうち船舶の占める比重が高く、船舶に係る会計処理が主な論点となります。一般的に船舶の製造コストは数十億円と多額になるため、船舶ごとに外部からの資金調達が行われることが考えられます。その場合、支払利息も多額となるため、これを原価に算入するかどうかの論点が生じます。企業間の比較可能性の観点からは、支払利息の原価算入について会計方針として注記することが適切です。

また、船舶の減価償却方法には、定額法・定率法のほか、一定の船舶について運行距離比例法が認められています(海運企業財務諸表準則)。具体的には、取得原価を船舶の生涯運行可能距離で除して算定された一定単位当たり金額に、各事業年度の実運航距離を乗じて減価償却費を算定する方法です。この方法は税法上も規定されています。

(5) 自動車部品製造業

自動車部品製造業の主な特徴は、他業種に比べて減価償却費の割合が多い点であり、その原因として金型を多く使用していることが考えられます。金型は、自動車のありとあらゆる部品を製造するために使用されており、かつ金型については企業のノウハウを使って自社で製造されることも多く、そのコストも多額になる傾向があります。金型の減価償却方法については、車種ごとの予定生産台数が決まっていることが多いため、生産台数を利用した生産高比例法の採用が最も会計上適している方法といえますが、実務上は簡便性の観点から、定額法・定率法が広く採用されています。

(6) 小売業

小売業では、主に遊休テナントに係る遊休資産の取扱いがポイントとなります。不採算店舗が自社所有物件の場合には、閉店後も速やかに処分できない場合は遊休資産となるリスクがあります。遊休資産の減価償却費は事業上利用している状態から外れるため、営業外費用として計上することに注意が必要です。

また、小売業では通常店舗単位で損益管理が行われていることから、減損会計の適用にあたって判断するグルーピングの単位は店舗単位となることが多いと考えられます。その場合、他業種に比べて減損損失を計上する頻度が高いことも小売業の特徴といえます。

さらに、多店舗展開を行っている小売業にとって、借地上に出店しているような店舗が多い場合、原状回復義務について適切に資産除去債務を認識する必要があります。小売業では、資産除去債務が多額となる傾向にあると考えられます。

(7) 不動産業

不動産業では、販売用の固定資産が棚卸資産に計上されている点が特徴的です。また、外部から不動産を取得した場合に、取得原価を土地と建物にどのように按分するかが重要な論点となります。一般的に不動産の購入金額は高額であるため、不動産鑑定評価書を入手することが多く、この評価額に基づいて取得原価を按分する方法が一般的です。不動産鑑定評価書を入手していない場合は、固定資産税評価額などの比率に基づいて按分することになります。

さらに、賃貸用不動産の取得にあたっては、①登録免許税、②司法書士報酬、③印紙税、④仲介手数料、⑤固定資産税・都市計画税の精算、⑥不動産取得税などの諸費用も必要な付随費用として取得原価に含まれることも不動産業の特徴です。ただし、第2回「取得原価の決定」にて説明したように、①登録免許税、②司法書士報酬、③印紙税については登記に関する費用として、取得原価に算入しないこともできます。賃貸用不動産については、賃貸等不動産の時価等の開示に関する会計基準及び同適用指針により、時価を注記情報として開示することになります。