会計処理-税効果会計①税効果会計の概要 [会計処理-租税公課]

1. 税効果会計とは

【留意点】

税効果会計とは、会計上の利益に見合った税金費用が計上されるように、『企業会計』と『税務会計』の違い(ズレ)を調整し、適切に期間配分する手続きをいいます。

税効果会計とは『企業会計』と『税務会計』の違い(ズレ)を調整し、税金費用を適切に期間配分する手続きをいいます。

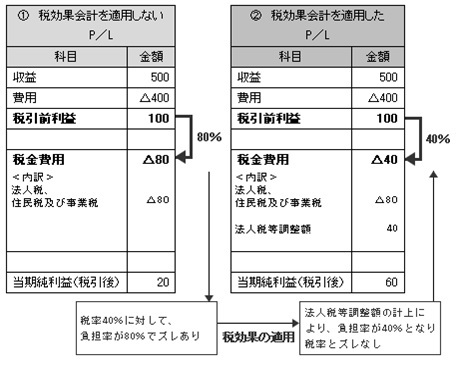

詳細な解説は以降で順を追って行いますが、まず、ある会社が『企業会計』においてこの税効果会計を、適用しない場合・適用した場合を、それぞれP/Lの数値イメージで示すと次のようになります。

【設例】

税率40%

費用400には損金(『税務会計』上の費用)として認められない長期滞留在庫の評価損100が含まれている(損金として認められるのは300)法人税等調整額 (『企業会計』と『税務会計』のズレを調整するP/L科目)長期滞留在庫の評価損100×税率40%=40

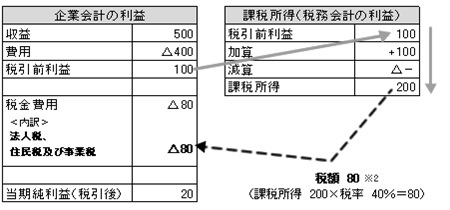

① 税効果会計を適用しないP/L

税効果会計を適用しない場合には、税引前利益が100なのに対して、税金費用が△80もかかっています(税金負担率80%)。これは、実際の税率のおおむね40%から乖離(かいり)しており、税金の負担が大きい、見た目の違和感のあるP/Lとなっています。

② 税効果会計を適用したP/L

税引前利益が100なのに対して、税効果会計の適用による法人税等調整額40の計上により、税金費用が△40(=△80+40)となっています(税金負担率40%)。これは、実際の税率のおおむね40%と整合性が取れており、税金の負担が利益に見合ったP/Lとなっています。

2.『企業会計』と『税務会計』での違い

【留意点】

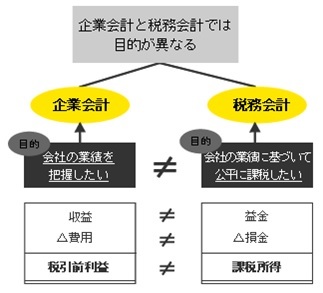

会計にはいくつかの種類がありますが、それぞれ目的が異なるため違いが生じます。

①企業会計:会社の業績の把握が目的

②税務会計:公平な課税が目的

会計にはいくつかの種類があり、税効果会計とは『企業会計』と『税務会計』の違い(ズレ)を調整し、税金費用を適切に期間配分する手続きである、と上述しましたが、そもそも『企業会計』と『税務会計』になぜ違いが生じるのかというと、それはそれぞれの会計の目的が異なるためです。

『企業会計』と『税務会計』では目的が異なる

①企業会計:会社の業績の把握が目的

②税務会計:公平な課税が目的

目的が異なるため『企業会計』と『税務会計』には違いが生じます。『企業会計』の「収益」・「費用」・「税引前利益」という用語に対し、『税務会計』では「益金」・「損金」・「課税所得」という用語が使用されます。

そして、それぞれ目的が異なることから、『企業会計』の収益と『税務会計』の益金、及び『企業会計』の費用と『税務会計』の損金には違いが生じます。

例えば『企業会計』では、費用は合理的な範囲で早期に計上するという考え方があるのに対し、『税務会計』では平等に課税するという観点から、あくまで明確に損金といえるものだけを損金にする、というところに違いがあります。具体例として、現品の存在する廃棄前の長期滞留在庫について、『企業会計』で評価損として費用計上した場合に、『税務会計』では廃棄前のため損金として認められない場合などが考えられます。

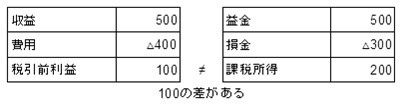

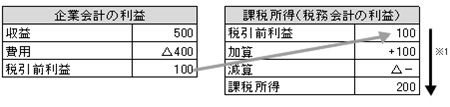

【説例②】:収益が500(益金も同様に500)で、費用が400(うち、損金として認められない長期滞

留在庫の評価損が100あるため損金は300)の場合のイメージ

長期滞留在庫の評価損100が『税務会計』では損金として認められない結果、課税所得が200と『企業会計』の税引前利益100より大きくなっています。

3.『企業会計』と『税務会計』の関係

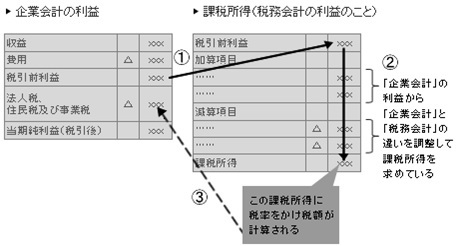

『企業会計』の利益に、『企業会計』と『税務会計』の違いを、加算(プラス)・減算(マイナス)調整することで、課税所得(『税務会計』の利益)が計算されます。課税所得に税率をかけることで、税額が計算されます。

『企業会計』と『税務会計』は目的が異なるため、

『企業会計』の収益と『税務会計』の益金

『企業会計』の費用と『税務会計』の損金

に違いがありますが、『企業会計』と『税務会計』はそれぞれ切り離されて全く別個に存在しているわけではありません。具体的には、『企業会計』の利益に、『企業会計』と『税務会計』の違いを調整・解消することで、課税所得(『税務会計』の利益)は計算されます。(課税所得(『税務会計』の利益)の計算はこのように「益金 - 損金」ではありませ

ん。

ただし、『企業会計』の利益に加算(プラス)・減算(マイナス)を行うことで、収益が益金、費用が損金に調整されたと言え(「収益 → 益金」、「費用 → 損金」)、結果として同じ計算結果になります。)

① 『税務会計』における『企業会計』の利益の使用

課税所得(『税務会計』の利益)の計算は、まず『企業会計』の税引前利益を出発点にして始まります。

② 『税務会計』の課税所得(『税務会計』の利益)の計算

『企業会計』の利益に、『企業会計』と『税務会計』の違いを、加算(プラス)・減算(マイナス)調整することで、課税所得(『税務会計』の利益)が計算されます。そして、この課税所得に税率をかけて、実際の税額が計算されます。

先ほどと同様の例で、具体的に見てると、

例.収益が500(益金も同様に500)で、費用が400(うち、損金として認められない長期滞留在庫の評価損が100あるため損金は300)の場合のイメージ

※1損金として認められなかった在庫の評価損100を加算(プラス)

③ 『企業会計』の「法人税、住民税及び事業税」の表示

『税務会計』の課税所得から計算された税額は、『企業会計』に「法人税、住民税及び事業税」として表示されます。これを、最初に使用した「税効果会計を適用しないP/L」で示すと次のとおりであり、税金負担率が80%になってしまいます。

課税所得200×税率40%=税額80

コメント 0